NEWS

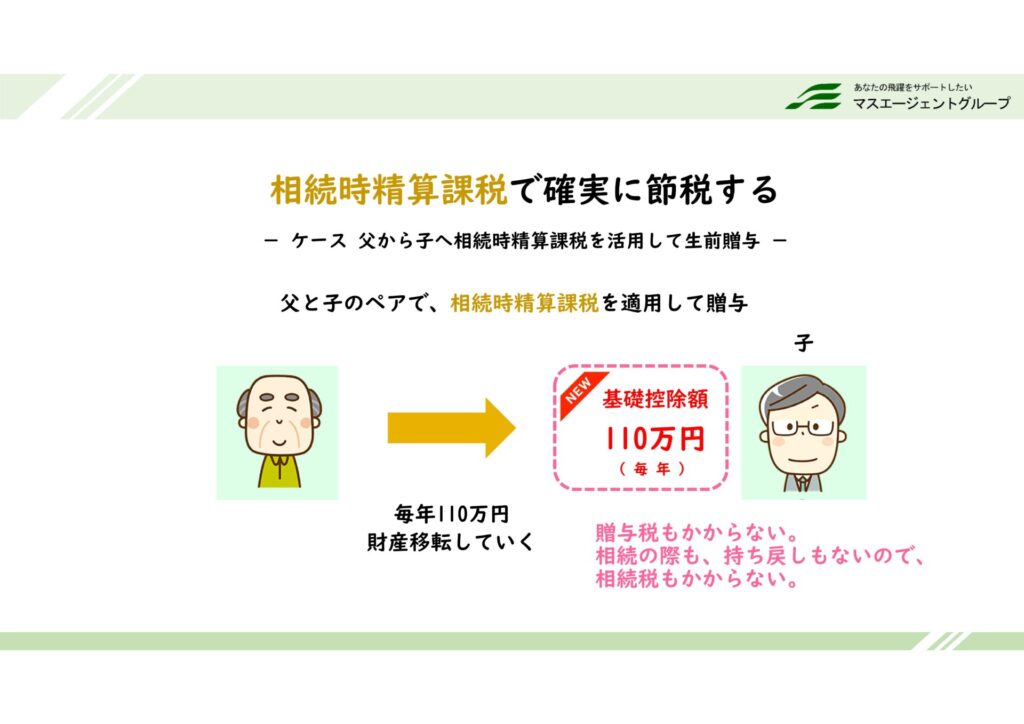

「7年の壁」を突破する。新しい相続時精算課税制度

はじめに:令和6年から贈与のルールが大きく変わりました

これまで「手続きが面倒」「一度選ぶと後戻りできない」と言われ、利用をためらう方が多かった「相続時精算課税制度」。

しかし、令和6年(2024年)1月1日以降の贈与からルールが大改正され、非常に使い勝手の良い制度に生まれ変わりました。

今回は、新設された「年110万円の基礎控除」を中心に、従来の「暦年贈与」との違いやメリットをわかりやすく解説します。

この記事のポイント

- 相続時精算課税制度に「年110万円の基礎控除」が新設されました。

- 年110万円以下の贈与なら、申告不要・納税ゼロです。

- 従来の贈与(暦年贈与)と違い、年110万円分は将来の相続財産に足し戻されません(最大のメリット)。

1. 新しい「相続時精算課税制度」とは?

相続時精算課税制度とは、原則として「60歳以上の父母・祖父母」から「18歳以上の子・孫」へ贈与する場合に選択できる制度です 。

令和6年の改正により、以下の「基礎控除」が追加されました。

① 年110万円まで非課税・申告不要

この制度を選択した人(受贈者)は、贈与者ごとに年間110万円の基礎控除が受けられます 。

贈与額が年110万円以下であれば贈与税はかからず、税務署への申告も不要です 。

② 2,500万円の特別控除(非課税枠)

年110万円の基礎控除とは別に、累積で2,500万円までの「特別控除」があります 。

これを超えた部分にのみ、一律20%の贈与税がかかります 。

2. 【重要】「暦年贈与」と何が違う?徹底比較

多くの方が利用している通常の贈与(暦年贈与)と、新しい相続時精算課税制度。

どちらも「年110万円」という数字が出てきますが、「将来、相続が起きた時の扱い」が決定的に違います。

| 項目 | 従来の「暦年贈与」 | 新・相続時精算課税 |

|---|---|---|

| 年間の非課税枠 | 110万円 | 110万円 |

| 相続時の持ち戻し (過去の贈与を相続財産に足して税金を計算すること) | あり 亡くなる前7年間の贈与は無効となり、相続財産に加算されます 。 | なし 年110万円以下の贈与は, 相続財産に加算されません 。 |

ここが最大のメリット!「持ち戻し」がない

従来の暦年贈与では、贈与した後に贈与者(親など)が亡くなると、死亡前7年以内の贈与分は「相続財産」に戻して相続税を計算し直す必要がありました 。

つまり、「相続対策のつもりで贈与していたのに、結局相続税がかかってしまった」というケースがあり得たのです。

しかし、新しい相続時精算課税制度なら、年110万円以下の贈与分は相続財産に足し戻されません。

いつ相続が発生しても、年110万円までの贈与は確実に非課税で完了します。

3. こんな方に特におすすめです

新しい制度は、以下のような資産をお持ちの方や状況の方に向いています。

- 確実な節税をしたい方

「持ち戻し」を気にせず、コツコツと確実に資産を次世代へ移転できます。 - 将来値上がりが予想される財産がある方

贈与時の価額で固定されるため、株式や不動産など、将来価値が上がると見込まれる財産の贈与に適しています。 - 収益物件(アパート等)をお持ちの方

早めに贈与することで、家賃収入を子世代に移転でき、親の相続財産の増加を防げます。

4. 注意点:一度選ぶと戻れません

メリットの多い新制度ですが、注意点もあります。

- 暦年贈与には戻れません

一度「相続時精算課税選択届出書」を提出すると、その贈与者からの贈与については、二度と暦年贈与(従来の課税方式)に戻ることはできません 。 - 小規模宅地等の特例との兼ね合い

将来、ご自宅の敷地などで「小規模宅地等の特例(評価額80%減額)」を使いたい場合、この制度で土地を贈与してしまうと特例が使えなくなるため注意が必要です。

おわりに

令和6年からの「相続時精算課税制度」は、まとまった資金の贈与(2,500万円枠)と、毎年の少額贈与(110万円枠)を組み合わせられる強力なツールとなりました。

ただし、ご家庭の状況や財産の種類によっては、従来の暦年贈与の方が有利な場合もあります。

制度選択の届出書を提出する前に、ぜひ一度当事務所へご相談ください。